Private equity heeft de afgelopen decennia een sterke groei doorgemaakt met een record hoeveelheid aan opgehaald kapitaal en gemiddeld genomen hoge rendementen. Inmiddels is het huidig economische klimaat een stuk onzekerder geworden en spreekt men zelfs van een recessie. Voor veel beleggers geheel terecht de vraag: Hoe presteren de private equity fondsen in tijden van economische crisis?

“Investeren doe ik graag op de lange termijn”, vertelt Jan. “Ik ben altijd op zoek naar continu rendement. Investeren op de beurs doe ik daarom nauwelijks; veel te onrustig. Investeren in private equity daarentegen spreekt mij heel erg aan: meer zekerheid en een hoger verwacht rendement op de lange termijn.”

Private equity presteert beter dan de publieke aandelen markt

Afgelopen jaren is deze vraag veelvuldig aan bod gekomen in verschillende studies waarbij de vergelijking wordt getrokken met de publieke aandelenmarkt. Sinds de grote opkomst in de jaren 80 heeft de sector al een aantal keer te maken gekregen met een crisis en daarin vallen een aantal dingen op:

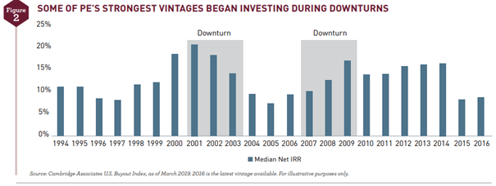

- Private equity heeft als investeringsklasse historisch gezien beter gepresteerd dan de publieke aandelenmarkt tijdens eerdere crisissen. In de periode van 2000 – 2016 is op jaarbasis gemiddeld een 4,4% hoger rendement behaald ten overstaan van de publieke aandelenmarkt en dit verschil alleen maar toeneemt ten tijde van een economische neergang. Sterker nog: diverse dataproviders tonen aan dat de beste rendementen werden behaald door de fondsen met een vintage1 uit het jaar volgend op de Dotcom crash (2001) en de financiële crisis (2008-2009).

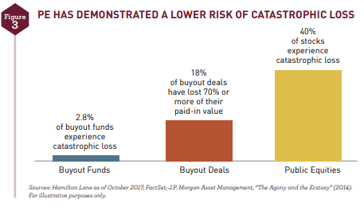

- Private equity investeringen zijn minder gevoelig zijn voor waarde schommelingen en hebben een lagere volatiliteit tijdens een crisis. Bij het onderzoek van Hamilton Lane en J.P. Morgan worden de verliezen van private equity fondsen afgezet tegen de Russel 3000 index gedurende de periode 1980 – 2014. Hieruit bleek dat 40% van de publiek geregistreerde aandelen in de Verenigde Staten te maken heeft gehad met een catastrofaal verlies van >70% t.o.v. de piekwaarde. Ter vergelijking: nog geen 3 op de 100 private equity fondsen leed een vergelijkbaar verlies in deze zelfde periode, goed te zien in bovenstaande illustratie.

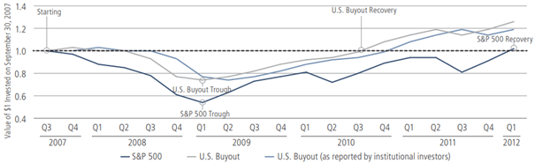

- Private equity investeringen herstellen sneller van een crisis blijkt uit een recent onderzoek van Neuberger Berman en goed te zien op onderstaande illustratie.

Redenen waarom Private Equity relatief gezien recessies goed doorstaan?

- Actief management en hands-on-approach: PE fondsen staan er om bekend actief betrokken te zijn bij het management van hun onderliggende portfolio bedrijven. Met name de gevestigde private equity fondsen beschikken over een speciaal team gericht op waarde creatie. Portfolio bedrijven worden bijvoorbeeld geholpen om hun operationele processen te verbeteren, worden voorzien van strategisch advies of worden tijdens economisch slechtere tijden geholpen met heronderhandelingen van bijvoorbeeld leningen. Uit onderzoek van McKinsey is gebleken dat fondsen die juist inzetten op actief management, relatief goed hebben gepresteerd in de vorige economische crisis. Private equity fondsen die nauw betrokken zijn bij hun portfolio bedrijven, slagen erin deze weerbaar te maken tegen een economische neergang.

- Betere toegang kapitaal en meer flexibiliteit: Onderzoek wijst uit dat portfolio bedrijven van Private equity fondsen betere toegang hebben tot kapitaal en dat PE fondsen een grote mate van flexibiliteit aanhouden omtrent het toewijzen van financiële middelen aan hun portfolio bedrijven. Dit blijkt in veel gevallen doorslaggevend. Zo is de kans op een catastrofaal verlies (>70% afname gemeten vanaf piekwaarde) twee keer zo laag bij een bedrijf gesteund door een PE fonds vergeleken met een beursgenoteerd bedrijf. Ook waren PE bedrijven in de financiële crisis (2007-2008) beter in staat om hun investeringen te vergroten waarmee groei gerealiseerd kon worden. Toegang en flexibiliteit tot liquide middelen zijn cruciaal gebleken om een economische crisis te overleven.

- Liquiditeit en een langer termijnperspectief tijdens een economische crisis: liquide beleggingen worden gekenmerkt door het feit dat zij minder gemakkelijk verkocht kunnen worden en voor contanten kunnen worden ingewisseld. Van nature zijn investeringen in private equity niet verhandelbaar in vergelijking tot andere investeringen. Investeren in een PE fonds wordt gedaan voor de lange termijn aangezien een belang niet zomaar kan worden doorverkocht. Dit in tegenstelling tot beursgenoteerde aandelen of fondsen die dagelijks worden verhandeld op een publiek toegankelijke markt. Dit nadeel heeft tijdens een economische crisis juist een voordeel, omdat je als investeerder minder snel verleid wordt tot een paniek verkoop. In de regel wordt er bij zo’n verkoop uiteindelijk een nog groter verlies gemaakt. Het dwingt investeerders om een langer termijnperspectief aan te nemen en het beschermt ze om in de dagelijkse volatiliteit op de korte termijn te handelen.