Waarom is investeren in private equity interessant?

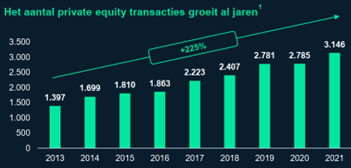

De omvang van beleggingen in private equity groeit al jaren[1]. Door het hoge en stabiele verwachte rendement alloceren beleggers een steeds groter deel van hun beleggingsportefeuille aan private equity. Door het toevoegen van private equity verbetert naar verwachting het risicoprofiel van de totale beleggingsportefeuille omdat het vermogen beter gespreid wordt.

Maar door welke factoren wordt dit stabiele en hoge rendement nou bepaald? Waarom verslaat private equity met een gemiddeld rendement van 15% al meer dan 20 jaar de beurs? Daarin spelen de volgende factoren mee:

- Portfolio bedrijven van private equity fondsen krijgen meer de ruimte zich op de (middel)langetermijnstrategie te richten omdat private equity fondsen vanuit een lange termijn horizon investeren. Dit geeft ruimte om significante strategische en operationele wijzigingen door te voeren. De waardeontwikkeling is hierdoor minder sentiment gedreven versus de beurs, waar de de focus van beursgenoteerde bedrijven toch vaak meer op de eerstvolgende kwartaalcijfers ligt.

- Zeer strenge selectie van private bedrijven in aantrekkelijke markten. Voordat een private equity fonds investeert, vindt er een uitgebreide marktanalyse, selectie en een due diligence proces plaats. Er worden vaak honderden bedrijven gescreend om vervolgens maar in 2 a 3 bedrijven te investeren per jaar.

- Actief aandeelhouderschap. Aan de hand van actief aandeelhouderschap werken private equity firma's samen met het management van de portfoliobedrijven waarin zij investeren om op de lange-termijn waarde te creëren. Na investering zetten deze fonds managers actief hun kapitaal, netwerk, kennis en ondernemerservaring in voor de groei van het portfoliobedrijf.

- Diepere markt met significant meer private versus beursgenoteerde middelgrote bedrijven. Er is simpelweg meer keuze.

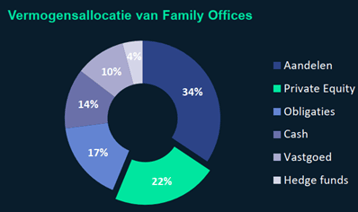

Naast aantrekkelijke rendementen spelen ook flexibiliteit en verbeteringen van het risicoprofiel een rol bij de groei van private equity als investeringsklasse. Niet alleen institutionele beleggers, maar ook Family offices zijn steeds actiever in private equity en beleggen gemiddeld 22% van het belegbare vermogen in deze categorie[1]. Portfolio diversificatie en spreiding over verschillende assets is belangrijk om minder afhankelijk te zijn van marktschommelingen.

Een veel gehoord nadeel van investeren in private equity fondsen ten opzichte van de beurs is de verhandelbaarheid. In tegenstelling tot beursgenoteerde aandelen en obligaties, worden beleggingen in private equity niet gemakkelijk op de open markt verhandeld. Daarom is een goede spreiding tussen verschillende beleggingscategorieën van belang. Ook vertonen private equity fonds rendementen grote onderlinge verschillen. Rendement hangt sterk van de kwaliteit van de fonds manager. Niet alleen spreiding, maar ook een gedegen fondsonderzoek dragen bij aan een hoog rendement.

[1] Statista Research. Europese Private Equity market.

[2] UBS Global Family Office Report 2022